Declarar ingresos de taxi no es siempre una ruta directa. Por ello, en www.violaperez.com, nos hemos propuesto aclarar este camino, brindándote una guía detallada y accesible sobre cómo declarar correctamente los ingresos generados por la actividad de un taxi.

Este artículo está diseñado tanto para conductores independientes como para aquellos que trabajan bajo el paraguas de una empresa. Quédate con nosotros para descubrir cómo declaran los taxistas.

Tabla de contenidos

¿Cómo declaran los taxistas 2024?

Para el año 2024, los taxistas, como prestadores de un servicio remunerado, deben registrarse como autónomos, cumpliendo con la obligación de abonar las cuotas mensuales correspondientes. Esta condición les permite operar legalmente y les impone ciertas responsabilidades tributarias.

IVA para taxistas

En relación al IVA, los taxistas deben realizar declaraciones trimestrales. Aquí, se presentan dos opciones principales de tributación:

- Régimen simplificado: Este sistema se basa en el cálculo de ingresos y gastos a través de módulos. Estos módulos consideran diversos factores como el número de empleados, el consumo eléctrico, entre otros, para determinar los rendimientos de la actividad. Para optar por este régimen, es necesario declarar el IRPF bajo el método de estimación objetiva.

- Régimen general: Bajo este régimen, los taxistas facturan sus servicios aplicando el IVA correspondiente. Las declaraciones se realizan mediante el Modelo 303 para la autoliquidación y el Modelo 390 para el resumen anual.

IRPF para taxistas

En cuanto al Impuesto sobre la Renta de las Personas Físicas (IRPF), los taxistas tienen la opción de elegir entre dos métodos:

- Estimación objetiva (por módulos): Aquí, la base imponible se determina mediante indicadores fijos, a los cuales se aplican porcentajes que reflejan el rendimiento de la actividad.

- Estimación directa: Este método implica tributar exclusivamente sobre los ingresos netos generados por la prestación del servicio, sin considerar factores adicionales.

¿Cómo declarar impuestos si soy taxista?

Para declarar impuestos como taxista tendrás que darte de alta como autónomo y mantener un registro de tu contabilidad. Aquí te dejamos el paso a paso:

- Registro como autónomo: Lo primero es asegurarte de estar dado de alta como trabajador autónomo. Esto implica el pago de la cuota mensual correspondiente a la Seguridad Social.

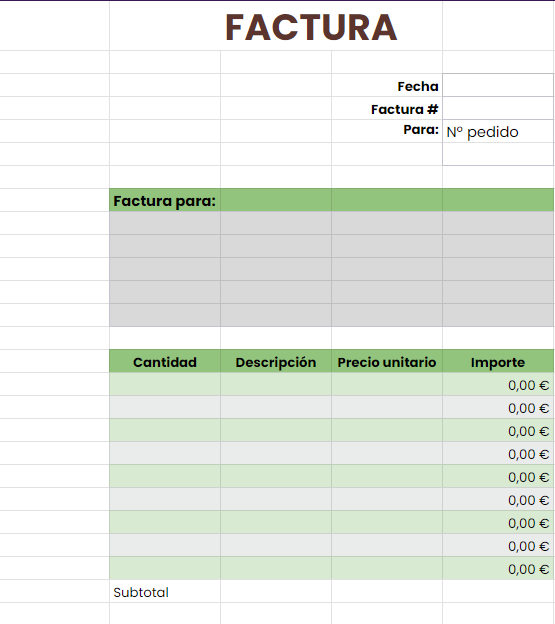

- Emisión de facturas: Debes emitir facturas por los servicios prestados. Estas deben incluir tus datos personales (nombre, apellidos, NIF), descripción del servicio, el importe total (con IVA incluido), y la fecha de expedición. Si el cliente requiere deducir el IVA, también debes incluir sus datos.

- Declaración de IVA: Realiza declaraciones trimestrales del IVA mediante el Modelo 303, y anualmente con el Modelo 390. En estas declaraciones incluirás el IVA recaudado de tus clientes y el IVA pagado en tus gastos.

- Elegir un régimen de tributación para IRPF:

- Estimación Directa: Tributas sobre la diferencia entre tus ingresos y gastos reales. Es apropiado si tus gastos son significativos.

- Estimación Objetiva (por Módulos): Calculas el impuesto basándote en módulos establecidos, sin necesidad de detallar todos los ingresos y gastos.

- Declaración de IRPF: Dependiendo del régimen de tributación elegido, declararás tus ingresos anualmente a través del IRPF. Esto se hace mediante el Modelo 100.

- Conservación de registros y recibos: Guarda todos los recibos de gastos y las facturas emitidas. Estos documentos son esenciales tanto para la declaración de impuestos como para posibles verificaciones de la Agencia Tributaria.

- Asesoramiento profesional: Considera la posibilidad de buscar asesoramiento profesional, especialmente si te encuentras en una situación fiscal compleja o si existen cambios significativos en la legislación tributaria.

¿Cómo tributan los taxis?

Los taxistas deben emitir facturas simplificadas que contengan la siguiente información:

- Fecha de emisión: Indicar el día en que se genera la factura.

- Identificación de la factura: Incluir un número único de factura y de serie para su rastreo.

- Datos del taxista: Aportar nombre, apellidos, Número de Identificación Fiscal (NIF) y, en caso de aplicar, la razón social.

- Detalle del servicio ofrecido: Describir brevemente el servicio proporcionado.

- Indicación del impuesto: Habitualmente se añade una mención como “IVA incluido”.

- Total a pagar: El monto completo del servicio, incluyendo el IVA.

¿Cómo llevar la contabilidad de una empresa de taxi?

La contabilidad de una empresa de taxi implica mantener un registro detallado de ingresos y gastos, abarcando desde las tarifas de los clientes hasta costos operativos como mantenimiento de vehículos y combustible. La emisión de facturas o recibos por cada servicio es crucial, y deben incluir todos los datos fiscales relevantes. El uso de software de contabilidad puede simplificar este proceso, facilitando el seguimiento y la preparación de informes financieros.

Es importante gestionar adecuadamente el IVA, realizando las declaraciones trimestrales y anuales correspondientes. La elección del régimen fiscal (estimación directa o por módulos) determinará cómo se declara el IRPF o el Impuesto de Sociedades. Si se tienen empleados, la administración de nóminas y las retenciones fiscales son esenciales.

Realizar auditorías regulares ayuda a asegurar el cumplimiento y la eficiencia financiera. Mantenerse actualizado con las normativas fiscales y contables es vital para el cumplimiento legal. Por último, consultar con profesionales en contabilidad o asesoría fiscal es recomendable para garantizar el manejo adecuado de las obligaciones fiscales y financieras de la empresa.

Ingresos deducibles taxi

Los ingresos deducibles se refieren a los gastos realizados que son necesarios para el desarrollo de la actividad y que pueden ser deducidos del ingreso bruto para calcular el ingreso neto sobre el cual se pagarán impuestos.

Aquí algunos ejemplos de ingresos deducibles típicos en el negocio de taxi:

- Combustible: Uno de los gastos más significativos en la operación de un taxi. La gasolina, diésel o electricidad utilizada en el vehículo son totalmente deducibles.

- Mantenimiento y reparaciones: Esto incluye gastos regulares de mantenimiento, reparaciones mecánicas, cambios de aceite, reemplazo de neumáticos, etc.

- Seguros: Las primas de seguros pagadas por el vehículo y cualquier seguro adicional relacionado con la actividad comercial.

- Amortización del vehículo: La depreciación del taxi puede ser considerada como un gasto deducible. Esto se hace normalmente a lo largo de varios años, según la vida útil estimada del vehículo.

- Licencia de taxi y otros permisos: Los costos asociados con la obtención y mantenimiento de licencias y permisos necesarios para operar el servicio de taxi.

- Gastos de alquiler y leasing: Si el vehículo o equipo se alquila o se adquiere mediante leasing, los pagos pueden ser deducibles.

- Cuotas de autónomos y otros impuestos: Las cuotas pagadas a la Seguridad Social como trabajador autónomo y otros impuestos directamente relacionados con la actividad empresarial.

- Gastos de comunicación: Esto puede incluir el costo de un teléfono móvil, radio o cualquier otro dispositivo de comunicación utilizado en la operación del negocio.

- Suministros y material de oficina: Incluye artículos como impresoras de recibos, papel, bolígrafos y otros suministros de oficina necesarios.

- Formación y educación continua: Cursos relacionados con la mejora de habilidades de conducción o conocimientos del negocio.

Cuanto paga un taxista por módulos

Para los taxistas que operan bajo el régimen de módulos, el cálculo de sus obligaciones fiscales se basa en una estimación predefinida de sus ingresos y gastos. Según este sistema, el beneficio neto anual para un taxista se ha fijado en 10.361,69 euros. A partir de esta cifra, se establecen los pagos correspondientes a impuestos como el IRPF y el IVA.

Concretamente, para el IRPF, un taxista pagaría de manera trimestral una cantidad de 157,50 euros. En cuanto al IVA, la cantidad anual acumulada sería de 1.430 euros, lo que se traduce en pagos trimestrales de aproximadamente 71,51 euros.

Modelo factura taxi