Los Impuestos Andorra vs España son abismalmente distintos, a pesar de la proximidad de los países. Muchos se mudan a Andorra para establecer allí su residencia fiscal y ahorrar en impuestos, pero, ¿es mejor tributar allí que en España? La respuesta es: depende.

En este artículo, vamos a explorar las diferencias clave en cuanto a impuestos entre estos dos países tan atractivos. ¿Cuál es la mejor opción para optimizar tus finanzas?

¿Cómo funcionan los impuestos en Andorra?

Si estás considerando establecer tu residencia o invertir en Andorra, es fundamental comprender cómo funcionan los impuestos en este pequeño pero próspero principado europeo. Conocido por su régimen fiscal atractivo, Andorra ofrece un entorno favorable para particulares y empresas en términos tributarios. Pero, ¿cómo opera para residentes y no residentes?

- 1. Impuesto sobre la renta personal (IRPF): Una de las principales ventajas de residir en Andorra es su sistema de IRPF, que se basa en un impuesto progresivo con tipos que oscilan entre el 0% y el 10%. Los ingresos por intereses y dividendos están exentos, lo que atrae a personas que buscan maximizar sus ingresos netos. El IRPF que te quitan en Andorra, al no superar el 10% sobre el salario bruto, suele ser un atractivo para muchos.

- 2. Impuesto sobre sociedades (IS): Las empresas también se benefician de tasas impositivas competitivas. El IS se establece en un 10%, con ciertos incentivos fiscales para empresas en sectores específicos, como tecnología y investigación.

- 3. Impuesto sobre la propiedad inmobiliaria: Los propietarios de bienes inmuebles en Andorra están sujetos a un impuesto anual sobre la propiedad. Las tasas varían según el valor catastral y la ubicación de la propiedad.

- 4. Impuesto sobre la renta de no residentes: Aquellos que no son residentes en Andorra pero obtienen ingresos en el país están sujetos a un impuesto sobre la renta, que puede variar dependiendo de los acuerdos de doble imposición entre Andorra y su país de residencia.

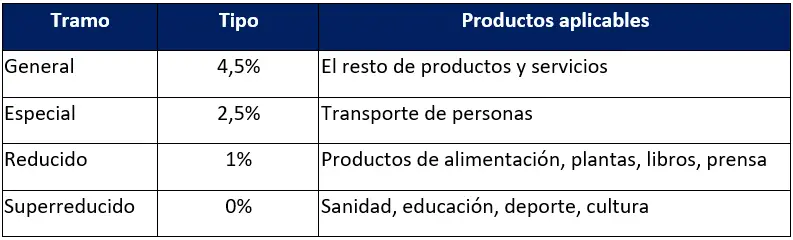

- 5. Impuestos indirectos: Andorra aplica impuestos indirectos a través del IGI (Impuesto General Indirecto), equivalente al IVA en otros países. La tasa estándar es del 4.5%, pero hay tipos reducidos para productos básicos y servicios específicos.

- 6. Beneficios fiscales para residentes activos: Aquellos que deseen establecer su residencia en Andorra deben cumplir con ciertos requisitos para ser considerados «residentes activos». Estos requisitos incluyen pasar un mínimo de días al año en el país y tener la mayoría de sus ingresos y actividades económicas en Andorra.

- 7. Acuerdos de doble imposición: Andorra ha firmado acuerdos de doble imposición con varios países para evitar la doble tributación en situaciones transfronterizas.

Como ves, puede ser muy atractivo tributar en Andorra, pero antes de mudarte al país pirenaico, sigue leyendo.

Diferencias en Impuestos Andorra VS España

1. Impuesto sobre la renta personal (IRPF)

- Andorra: El sistema de IRPF en Andorra presenta tasas impositivas significativamente más bajas en comparación con España. Las tasas van desde el 0% hasta el 10%, lo que puede resultar muy atractivo para aquellos que buscan maximizar sus ingresos netos.

- España: España tiene un sistema de IRPF progresivo con tasas que oscilan desde el 19% hasta más del 47%. Además, existen gravámenes adicionales en función de la comunidad autónoma en la que residas.

Tabla Comparativa IRPF Andorra vs España

| Aspecto | Andorra | España |

|---|---|---|

| Tasa Impositiva Mínima | 0% | 19% |

| Tasa Impositiva Máxima | 10% | Varía (hasta el 47%) |

| Régimen de Tasas | Progresivo | Progresivo |

| Exención sobre Intereses y Dividendos | Sí | No |

| Deducciones y Beneficios Fiscales | Limitados | Variados y específicos |

| Requisitos para Residencia Fiscal Activa | Sí | Sí |

| Gravámenes Regionales | No | Sí, según Comunidad Autónoma |

2. Impuesto sobre sociedades (IS)

- Andorra: En Andorra, el impuesto sobre sociedades se establece en un fijo y competitivo 10%, lo que puede ser una ventaja atractiva para las empresas que buscan reducir su carga impositiva.

- España: Las tasas de IS en España es siempre del 25%, independientemente de los ingresos de la empresa.

Tabla Comparativa Impuesto de Sociedades Andorra vs España

| Aspecto | Andorra | España |

|---|---|---|

| Tasa Impositiva | 10% fijo | 25% fijo |

| Régimen de Tasas | Fijo | Fijo |

| Deducciones y Beneficios Fiscales | Limitados, incentivos para ciertos sectores | Variados y específicos |

| Impuesto sobre Dividendos | Exento en ciertos casos | Gravado (sin retención en algunos casos) |

| Impuesto sobre Plusvalías | No | Sí, sujeto a las condiciones de la ley |

3. Impuesto sobre la propiedad inmobiliaria

- Andorra: En Andorra, los propietarios de bienes inmuebles están sujetos a un impuesto anual sobre la propiedad, cuyas tasas dependen del valor catastral y la ubicación de la propiedad.

- España: En España, el impuesto sobre la propiedad inmobiliaria (IBI) también se calcula en función del valor catastral de la propiedad y varía según la localidad.

4. Impuestos indirectos

- Andorra: El IVA en Andorra funciona de una forma diferente, ya que no existe. En su lugar, Andorra aplica un impuesto que se llama IGI (Impuesto General Indirecto), similar al IVA, con una tasa estándar del 4.5% para la mayoría de los bienes y servicios.

- España: España tiene un IVA que varía desde el 4% hasta el 21%, dependiendo del tipo de bien o servicio.

Tabla Comparativa IVA Andorra vs España

España

| Tipo de Producto/Servicio | Tasa de IVA |

|---|---|

| Tipo General | 21% |

| Tipo Reducido | 10% |

| Tipo Superreducido | 4% |

| Tipos Especiales | Variados |

Andorra

En Andorra, el IGI es del 4,5% y del 4% en tipos Superreducidos.

¿Cuánto se paga de ITP en Andorra?

En Andorra no se aplica un impuesto equivalente al Impuesto sobre Transmisiones Patrimoniales (ITP) que existe en otros países como España. En Andorra, las transmisiones de bienes inmuebles están sujetas a un impuesto llamado Impuesto sobre la Transmisión de Bienes Inmuebles (ITBI). Este impuesto es bajo y varía del 4 al 4,5%.

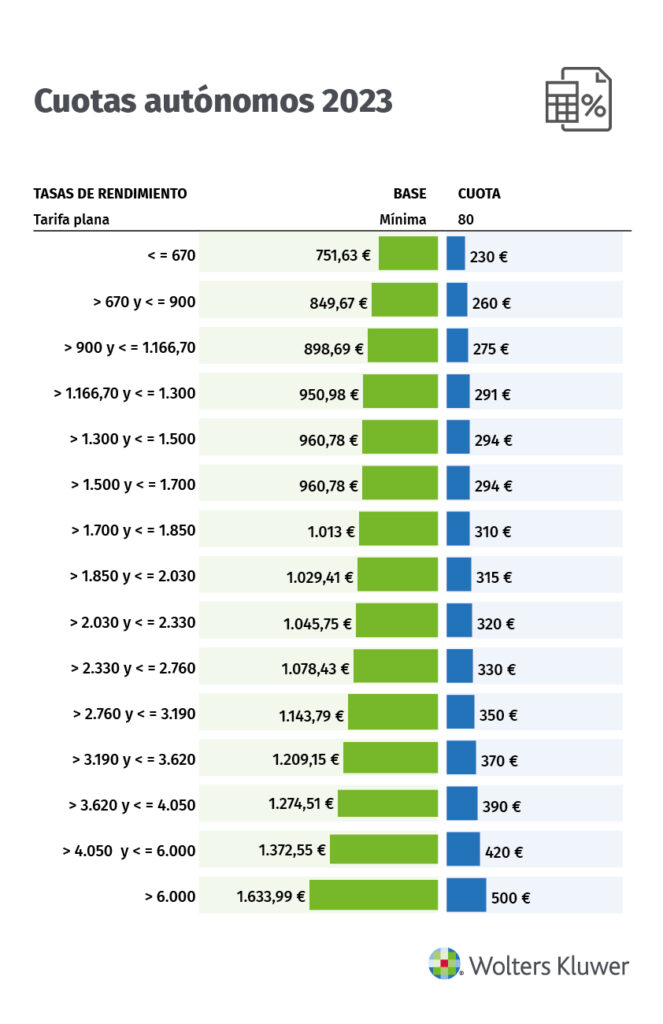

¿Cuánto se paga de autónomo en Andorra?

En Andorra, la cuota de autónomo varía según diferentes factores y está vinculada a los ingresos generados por la actividad autónoma. La cuota mínima es de 502,63 euros por mes, pero puede aumentar dependiendo de los ingresos declarados. Además, existen distintas categorías de cuotas en función de los ingresos, y estas categorías van desde la mínima hasta la máxima. Para 2022, el salario medio fue de 2.284,67 €/mes, y se aplica un 22% a esta cifra para calcular la cuota mensual.

En España la cuota mínima es de 80 euros para salarios de menos de 600 euros al mes, y aumenta hasta los 500 euros progresivamente.

Te dejamos una imagen de las cuotas de autónomo en España en 2023.

Ventajas de tributar en Andorra vs España

Régimen Fiscal Atractivo en Andorra:

- Impuestos Bajos: Andorra es conocida por su sistema impositivo favorable. Ofrece un impuesto sobre la renta personal (IRPF) con tasas progresivas que van desde el 0% al 10%. Esto puede resultar en una carga fiscal significativamente menor para individuos con altos ingresos en comparación con las tasas impositivas más elevadas en España.

- Impuesto de Sociedades Competitivo: Las empresas en Andorra se benefician de un impuesto de sociedades fijo del 10%. Esta tasa es notablemente inferior a las tasas impositivas de sociedades en España, lo que puede ser un incentivo para emprendedores y empresarios.

- Exención de Impuestos sobre Dividendos: Andorra no grava los dividendos ni los intereses obtenidos, lo que puede ser una ventaja para los inversores y aquellos que buscan maximizar sus ingresos netos.

- Acuerdos de Doble Imposición: Andorra ha establecido acuerdos de doble imposición con varios países, lo que puede ayudar a evitar la doble tributación en situaciones internacionales.

Calidad de Vida y Estabilidad en España:

- Acceso a Servicios Públicos: España ofrece un sistema de servicios públicos sólidos, que incluyen atención médica y educación de calidad.

- Infraestructura Desarrollada: España cuenta con una infraestructura moderna, conexiones de transporte eficientes y una red de comunicación avanzada.

- Diversidad Cultural: España es conocida por su rica cultura, historia y diversidad regional, lo que puede ofrecer una experiencia de vida enriquecedora.

- Mercado Laboral Amplio: Si planeas trabajar en España, puede haber oportunidades profesionales y acceso a un mercado laboral más amplio.

Desventajas de tributar en Andorra vs España

Limitaciones en Servicios Públicos:

- Servicios Sociales y Sanitarios: Aunque Andorra ofrece un régimen impositivo favorable, su tamaño reducido también limita la amplitud y la diversidad de servicios públicos en comparación con España. Pueden existir diferencias en la calidad y disponibilidad de atención médica, educación y otros servicios sociales.

Tamaño del Mercado y Oportunidades Laborales:

- Mercado Laboral Restringido: Debido a su tamaño y economía, Andorra puede tener un mercado laboral más limitado en comparación con España, lo que podría dificultar la búsqueda de oportunidades profesionales variadas y enriquecedoras.

Menor Diversificación Económica:

- Dependencia del Turismo: La economía de Andorra está influenciada en gran medida por el turismo y la actividad comercial. Esto podría generar cierta vulnerabilidad ante cambios en la industria turística o en la economía global.

Requisitos de Residencia Activa:

- Requisitos de Residencia Fiscal Activa: Para aprovechar las ventajas fiscales en Andorra, es necesario cumplir con requisitos específicos de residencia activa, lo que puede limitar la flexibilidad y la movilidad para algunas personas.

Regulaciones Cambiantes:

- Evolución de las Leyes Fiscales: Las leyes fiscales pueden cambiar con el tiempo en cualquier jurisdicción, incluida Andorra. Los ajustes en las regulaciones pueden afectar tus circunstancias fiscales y requerir adaptación continua.

Otras preguntas sobre tributar en España vs Andorra

¿Puedo tener una empresa en España y Tributar en Andorra?

Sí, es posible tener una empresa en España y tributar en Andorra, pero esta situación puede estar sujeta a regulaciones fiscales y acuerdos internacionales.

Si decides establecer una empresa en España, estarás sujeto a las regulaciones fiscales españolas, incluido el Impuesto de Sociedades, el IVA y otros impuestos relacionados con la actividad empresarial en el país. Las tasas impositivas y las obligaciones fiscales dependerán del tipo de empresa, su actividad y otros factores.

Si eres una persona física que opera como autónomo o propietario de una empresa en España, es posible que desees explorar la posibilidad de establecer tu residencia fiscal en Andorra para aprovechar su régimen fiscal atractivo. Sin embargo, debes tener en cuenta que establecer la residencia fiscal en Andorra implica cumplir con ciertos requisitos y demostrar una presencia activa en el país para beneficiarte de sus ventajas fiscales. Es importante considerar las regulaciones fiscales y los tratados de doble imposición entre España y Andorra. Muchos países tienen acuerdos para evitar la doble tributación, lo que puede influir en cómo se gravan tus ingresos en ambos lugares. Además, debes asegurarte de cumplir con todas las leyes fiscales aplicables en ambos países y mantener registros claros de tus actividades y transacciones.

Debido a la complejidad de las regulaciones fiscales y los posibles efectos en tu situación financiera, te recomendamos encarecidamente buscar asesoramiento legal y financiero especializado antes de tomar decisiones sobre establecer una empresa en España y tributar en Andorra. Un profesional con experiencia en derecho fiscal internacional podrá ayudarte a entender las implicaciones y tomar decisiones informadas que se adapten a tus objetivos y necesidades.

¿Qué se necesita para ser residente en Andorra?

Para obtener la residencia fiscal en Andorra deberás seguir los siguientes pasos:

- 1. Requisitos de Residencia Activa: Andorra tiene un requisito de «residencia activa», lo que significa que debes demostrar una presencia física y actividad económica en el país. Esto implica pasar una cantidad mínima de 183 días al año en Andorra y tener una fuente de ingresos o actividad económica genuina en el país.

- 2. Solicitud de Residencia: Debes presentar una solicitud de residencia ante las autoridades andorranas correspondientes. La solicitud debe ir acompañada de documentos que respalden tu actividad económica, situación financiera y otros aspectos relevantes.

- 3. Justificación de Medios Económicos: Andorra generalmente requiere que los solicitantes demuestren que tienen medios económicos suficientes para mantenerse a sí mismos y cumplir con los requisitos de residencia activa. Esto puede incluir ingresos regulares, ahorros o inversiones. Además, te pedirán que pagues una fianza de 50.000 euros y la deposites en un banco andorrano.

- 4. Actividad Económica en Andorra: Es importante mostrar que tienes una actividad económica genuina en Andorra. Esto podría incluir la propiedad de una empresa, empleo, inversiones u otras actividades comerciales.

- 5. Seguro Médico y de Salud: Normalmente, se requiere que los solicitantes cuenten con un seguro médico y de salud válido que cubra las necesidades médicas durante su estancia en Andorra.

- 6. Alojamiento: Debes proporcionar pruebas de alojamiento en Andorra, ya sea mediante la propiedad o el alquiler de una vivienda.

- 7. Documentación Legal: Debes presentar documentación legalizada, como antecedentes penales, certificados de nacimiento y otros documentos personales.

- 8. Proceso de Evaluación: Las autoridades andorranas evaluarán tu solicitud y la documentación proporcionada. Puede requerirse una entrevista o más información antes de otorgar la residencia.

- 9. Mantenimiento de la Residencia: Una vez que obtengas la residencia en Andorra, debes seguir cumpliendo con los requisitos de residencia activa y otros compromisos establecidos.

¿Es buena idea mudarme a Andorra si soy youtuber? ¿Y si soy empresario?

Puede ser buena idea si tu objetivo es ahorrar en impuestos, pero ten en cuenta que no podrás vivir en España, ni regresar a la Península con demasiada frecuencia, pues debes residir en Andorra durante 183 días al año. Si no cumples esto, Hacienda podría multarte.

Al final, debes valorar cuál es la mejor elección de vida para ti.

¿Por qué no se pagan impuestos en Andorra?

¿Cómo consigue Andorra mantenerse con impuestos tan bajos? Es una pregunta que puedes estar haciéndote.

En Andorra, no es que no se paguen impuestos en absoluto, sino que el país tiene un sistema fiscal particularmente atractivo que puede resultar en tasas de impuestos significativamente más bajas en comparación con otros países. Hay varias razones clave detrás de esto:

- 1. Tradición Histórica: Andorra ha mantenido durante mucho tiempo un sistema fiscal atractivo como parte de su tradición de promover el turismo y atraer inversores extranjeros.

- 2. Economía Relativamente Pequeña: Dado el tamaño relativamente pequeño de la economía de Andorra, el país puede beneficiarse de tasas de impuestos más bajas para atraer empresas y residentes, lo que a su vez puede estimular el crecimiento económico y la inversión.

- 3. Modelo de Bienes y Servicios: Andorra se financia en gran parte a través de impuestos indirectos, como el Impuesto General Indirecto (IGI), que es similar al Impuesto sobre el Valor Agregado (IVA) en otros países. Este modelo puede permitir que el gobierno recaude ingresos de manera efectiva sin imponer una carga excesiva a los individuos o las empresas.

- 4. Competitividad Internacional: La baja carga fiscal puede hacer que Andorra sea atractiva para empresas e individuos de todo el mundo, lo que contribuye a la competitividad global del país en términos de inversión y actividad económica.

- 5. Impulso a Sectores Estratégicos: Andorra busca atraer inversores y empresas en sectores específicos, como la tecnología y las finanzas, como parte de su estrategia para diversificar y fortalecer su economía.

¿Quién paga la sanidad en Andorra?

En Andorra, el sistema de salud se financia principalmente a través de contribuciones y cotizaciones a la Seguridad Social. Los residentes y trabajadores en Andorra están obligados a realizar contribuciones a la Seguridad Social, que cubren una variedad de servicios de salud y sociales. Estas contribuciones son similares a las cotizaciones a la seguridad social en otros países y se utilizan para financiar el sistema de salud y otros beneficios sociales.

Sin embargo, como las contribuciones son bajas, no existe un sistema de sanidad pública, sino mixto, y los andorranos deben pagar por los servicios sanitarios.

Entonces, ¿es mejor pagar mis impuestos en España o en Andorra?

La elección entre tributar en Andorra o España dependerá de tus circunstancias personales, financieras y profesionales. Si buscas un entorno fiscal más favorable y estás dispuesto a cumplir con los requisitos de residencia en Andorra, sus tasas impositivas bajas pueden ser una gran ventaja. Sin embargo, España ofrece una alta calidad de vida, servicios públicos sólidos y oportunidades laborales diversificadas.

Antes de tomar una decisión, es fundamental buscar asesoramiento financiero y legal especializado para evaluar las ventajas y desventajas en función de tus objetivos y necesidades específicas. Ambos destinos tienen mucho que ofrecer, y la elección dependerá de tus prioridades y metas personales y empresariales.